இந்தியாவின் ரிசர்வ் வங்கி ( RBI ) மற்றும் இந்தியாவில் பத்திரங்கள் மற்றும் பரிவர்த்தனை வாரியம் ( SEBI ) ஆகியவற்றால் NBFC கள் கட்டுப்படுத்தப்படுகின்றன. தனிநபர்கள் மற்றும் வணிகங்களின் நிதித் தேவைகளை பூர்த்தி செய்வதால் NBFC கள் அவசியம். அவை நிதித்துறையில் முக்கிய பங்கு வகிக்கின்றன. அவை கடன் செயல்முறைக்கு உதவுகின்றன.

இந்தியாவின் ரிசர்வ் வங்கி ( RBI ) மற்றும் இந்தியாவில் பத்திரங்கள் மற்றும் பரிவர்த்தனை வாரியம் ( SEBI ) ஆகியவற்றால் NBFC கள் கட்டுப்படுத்தப்படுகின்றன. தனிநபர்கள் மற்றும் வணிகங்களின் நிதித் தேவைகளை பூர்த்தி செய்வதால் NBFC கள் அவசியம். அவை நிதித்துறையில் முக்கிய பங்கு வகிக்கின்றன. அவை கடன் செயல்முறைக்கு உதவுகின்றன.

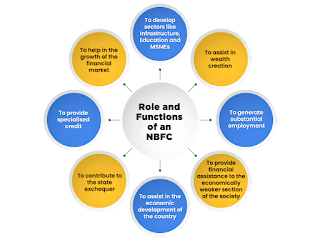

இந்திய நிதி அமைப்பில் NBFC களின் பங்கு:

பொருளாதாரத்தின் பல்வேறு துறைகளின் மாறுபட்ட கடன் தேவைகளைப் பூர்த்தி செய்வதன் மூலம் இந்திய நிதி அமைப்பில் NBFC கள் முக்கிய பங்கு வகிக்கின்றன. சமூகத்தின் பல்வேறு பிரிவுகளின் குறிப்பிட்ட தேவைகளுக்கு ஏற்ப தனிப்பயனாக்கப்பட்ட நிதி தயாரிப்புகள் மற்றும் சேவைகளை வழங்குவதற்கான அவர்களின் திறன் அவர்களை நிதி அமைப்பின் முக்கிய அங்கமாக ஆக்குகிறது.

NBFC களின் பங்கு பின்வருமாறு சுருக்கமாகக் கூறலாம்:

கடன் வழங்குதல்: தனிநபர்கள், சிறு மற்றும் நடுத்தர நிறுவனங்கள் ( SME கள் ) மற்றும் பெரிய நிறுவனங்கள் உள்ளிட்ட பல்வேறு மக்கள் பிரிவுகளை NBFC கள் கடன் பெறுகின்றன. கடன் வழங்கும் அளவுகோல்களின் அடிப்படையில் வங்கிகளை விட NBFC கள் பொதுவாக மிகவும் நெகிழ்வானவை, மேலும் அவை பாரம்பரிய வங்கிகளின் கடுமையான தேவைகளை பூர்த்தி செய்யாதவர்களுக்கு கடன் வழங்க முடியும்.

சேமிப்புகளை அணிதிரட்டுதல்:

சில்லறை முதலீட்டாளர்கள், உயர் நிகர மதிப்புள்ள நபர்கள் ( HNI கள் ) மற்றும் நிறுவன முதலீட்டாளர்கள் போன்ற பல்வேறு மூலங்களிலிருந்து சேமிப்புகளை NBFC கள் திரட்டுகின்றன, மேலும் அவர்கள் இந்த சேமிப்புகளை பல்வேறு நடவடிக்கைகளுக்கு நிதியளிக்க பயன்படுத்துகின்றனர்.

முதலீட்டு சேவைகளை வழங்குதல்:

போர்ட்ஃபோலியோ மேலாண்மை, முதலீட்டு ஆலோசனை மற்றும் நிதி தயாரிப்புகளின் விநியோகம் போன்ற முதலீட்டு சேவைகளை NBFC கள் வழங்குகின்றன.

கட்டண சேவைகளை வழங்குதல்:

டெபிட் மற்றும் கிரெடிட் கார்டுகள், மின்னணு நிதி பரிமாற்றங்கள் மற்றும் மொபைல் வங்கி போன்ற கட்டண சேவைகளையும் NBFC கள் வழங்குகின்றன.

உள்கட்டமைப்பு மேம்பாட்டுக்கு துணைபுரிகிறது:

உள்கட்டமைப்பு திட்டங்களுக்கு நீண்டகால நிதி வழங்குவதன் மூலம் உள்கட்டமைப்பு மேம்பாட்டுக்கு ஆதரவளிப்பதில் NBFC களும் முக்கிய பங்கு வகிக்கின்றன

NBFC இன் நோக்கம்:

வங்கி அல்லாத நிதி நிறுவனங்கள் (NBFC கள்) கடந்த சில தசாப்தங்களாக நிதித்துறையில் குறிப்பிடத்தக்க முக்கியத்துவத்தைப் பெற்றுள்ளன. பாரம்பரிய வங்கி சேவைகளை அணுக முடியாதவர்களுக்கு நிதி சேவைகளை வழங்குவதன் மூலம் பொருளாதாரத்தில் அவை முக்கிய பங்கு வகிக்கின்றன. இந்த கட்டுரையில், NBFC-களின் நோக்கம், பொருளாதாரத்தில் அவற்றின் பங்கு மற்றும் அவர்கள் எதிர்கொள்ளும் சவால்களை ஆராய்வோம்.

NBFC களின் நோக்கம் மற்றும் வகைகள்:

NBFC-களின் நோக்கம் பரந்த மற்றும் வேறுபட்டது. கடன்கள், குத்தகை, வாடகை-கொள்முதல், முதலீடு மற்றும் காப்பீடு போன்ற பல நிதி தயாரிப்புகள் மற்றும் சேவைகளை அவை வழங்குகின்றன. வங்கி உரிமம் இல்லாததால் அவை வங்கிகளிடமிருந்து வேறுபட்டவை, பொதுமக்களிடமிருந்து வைப்புத்தொகையை அவர்கள் ஏற்கவில்லை. சொத்து நிதி நிறுவனங்கள், கடன் நிறுவனங்கள், முதலீட்டு நிறுவனங்கள், உள்கட்டமைப்பு நிதி நிறுவனங்கள் மற்றும் நுண் நிதி நிறுவனங்கள் போன்ற பல பிரிவுகளாக NBFC களை வகைப்படுத்தலாம்.

வங்கி அல்லாத நிதி நிறுவனங்களின் பங்கு (NBFC-கள்):

பொருளாதாரத்தில் NBFC-களின் பங்கு குறிப்பிடத்தக்கதாகும், ஏனெனில் அவை நாட்டின் கட்டுப்பாடற்ற மற்றும் குறைந்த வங்கிக் மக்கள்தொகையை பூர்த்தி செய்கின்றன. தனிநபர்கள், சிறு மற்றும் நடுத்தர நிறுவனங்கள் மற்றும் பாரம்பரிய வங்கிகளால் சேவை செய்யப்படாத பிற வணிகங்களுக்கு NBFC-கள் நிதி சேவைகளை வழங்குகின்றன. நிலையான பொருளாதார வளர்ச்சியின் முக்கிய அங்கமான நிதி சேர்க்கையில் அவை முக்கியமானவை.

NBFC க்கள் எதிர்கொள்ளும் சவால்கள்

NBFC-கள் எதிர்கொள்ளும் மற்றொரு சவால் ஒழுங்குமுறைச் சூழல். இந்திய ரிசர்வ் வங்கி (RBI) NBFC-களை ஒழுங்குபடுத்துகிறது, மேலும் அவை RBI-ஆல் வழங்கப்பட்ட பல விதிமுறைகள் மற்றும் வழிகாட்டுதல்களுக்கு இணங்க வேண்டும். இது NBFC-களுக்கு நேரத்தை எடுத்துக்கொள்வது மற்றும் விலை உயர்ந்ததாக இருக்கலாம், குறிப்பாக சிறிய மற்றும் நடுத்தர அளவிலான வீரர்களுக்கு ஒழுங்குமுறை தேவைகளுக்கு இணங்க ஆதாரங்கள் இல்லை.

மேலும், NBFC-களும் செயல்பாட்டு சவால்களை எதிர்கொள்கின்றன. அவற்றின் வரையறுக்கப்பட்ட அளவு மற்றும் அளவு காரணமாக, NBFC-க்கள் வங்கிகளைப் போலவே செயல்பாட்டு செயல்திறனைக் கொண்டிருக்கக்கூடாது. இது அதிக இயக்க செலவுகளை ஏற்படுத்தும், அவற்றின் லாபத்தையும் வங்கிகளுடன் போட்டியிடும் திறனையும் பாதிக்கும்.

NBFC களின் சவால்கள் மற்றும் முக்கியத்துவம்: